「遺留分に関する民法特例」はこれまで後継者が推定相続人の場合だけに適用できるものでしたが、経営承継円滑化法の改正で、推定相続人以外も対象となり、適用対象者が大幅に拡大されました。

これにより、2016年4月1日以降の合意においては、推定相続人以外の後継者にもこの民法特例を適用できます。

経営者にとって、事業承継は避けて通れない悩みの一つです。

事業承継には、優秀な後継者の確保、後継者とその他役員等とのトラブル、自社株式の贈与等、事業承継後の安定した企業経営など、様々な課題があります。

その中でも今回は、後継者に自社株式を集中したときに想定される問題と、その問題の解決策である「遺留分に関する民法の特例」について、ご紹介します。

☆☆参考☆☆贈与税の納税猶予に関してはこちら

◆自社株贈与の切り札か?!贈与税の納税猶予制度

1.遺留分に関する民法の特例の導入と効果

2.遺留分に関する民法の特例を受けるためには

3.他にも方法はあるのでは!?~遺留分の生前放棄~

1.遺留分に関する民法の特例の導入と効果

事業承継における遺留分の問題⇒相続人以外にも拡大

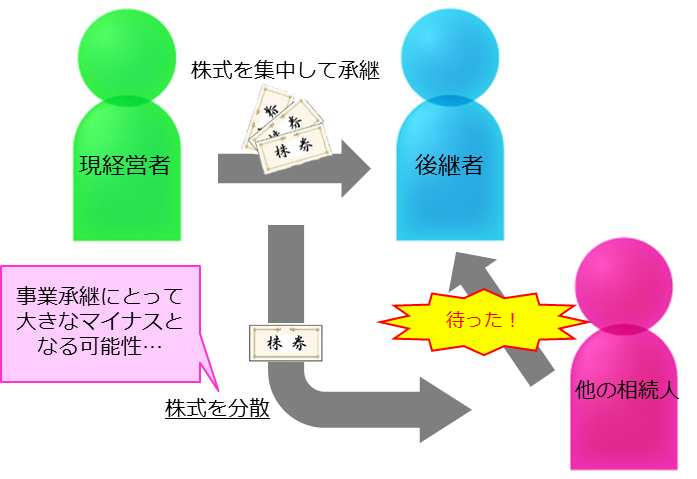

後継者である特定の相続人もしくは相続人以外の者が会社を引き継ぎ、安定した企業経営を続けていくため、現経営者が、後継者に自社株式を集中しておく場合があります。

しかし、後継者以外の相続人には「遺留分」があるため、後継者に自社株式を集中できないおそれがあります。

そこで平成28年4月1日以降の合意から、推定相続人以外の後継者にたいしても、この特例が適用されることとなりました。

推定相続人以外に拡大することの効果

相続人に対する自社株式の生前贈与は特別受益に該当するため、何年前の贈与でもさかのぼって、相続時の評価額で持ち戻され、遺留分減殺請求の基礎額に加算されます。

それに対して、相続人以外の者への生前贈与の場合は、相続開始前1年に行われた贈与に限り持ち戻されます。

ただし、贈与者、受贈者の双方が遺留分を侵害することを知っていて贈与を行った場合には、1年より前の贈与であっても加算されます。

自社株式の相続財産に占める割合が大きい場合など、相続人以外の者を後継者として、自社株の生前贈与を行う場合に、遺留分権利者である推定相続人の遺留分を侵害することが、容易に推察されるケースでは、特別受益として遺留分減殺請求の基礎額に加算され場合が想定されます。

そのため、この適用の拡大によって、遺留分減殺請求のリスクを軽減できることになります。

遺留分と遺留分減殺請求

「遺留分」とは、民法で定められている一定の相続人が最低限相続できる財産のことをいいます。

他の相続人が過大な財産を取得したために、自己の取得分が遺留分より少なくなってしまった場合に、自己の遺留分を請求する権利のことを「遺留分減殺請求」といいます。

遺留分減殺請求をされた結果、後継者以外にも自社株が分散してしまい、事業承継にとって大きなマイナスとなる場合があります。

遺留分による争いや自社株式の分散を防止するための対応策

上記「1.事業承継における遺留分の問題」に対処するため、中小企業経営承継円滑化法において、「遺留分に関する民法の特例」の規定が設けられました。

「遺留分に関する民法の特例」を活用すると、現経営者の推定相続人全員(後継者が相続人の場合は後継者を含む)の合意を得た上で、現経営者から後継者に贈与等された自社株式について、

①遺留分算定基礎財産から除外(除外合意) 又は、 ②遺留分計算の際の株式の評価額を合意時点の株式等の評価額で固定(固定合意) をすることができます。

-1.png)

除外合意と固定合意について

①除外合意をすると…

後継者が現経営者から贈与等によって取得した自社株式について、相続人もしくは後継者以外の相続人は、遺留分の主張ができなくなるため、相続に伴って自社株式が分散することを防止することができます。

②固定合意をすると…

自社株式の価額が上昇しても遺留分の額に影響しないことから、後継者は相続時に想定外の遺留分の主張を受けることがなくなります。

2.遺留分に関する民法の特例を受けるためには

遺留分に関する民法の特例を受けるために行うこと

遺留分に関する民法の特例を利用するためには、次の「会社」、「現経営者」、「後継者」それぞれの要件を満たす必要があります。

※除外する株式の議決権総数以外の議決権の数が過半数の場合は適用外。言い換えると、この特例を利用しても後継者が過半数の議決権を持てない場合や既に後継者が自己の出資で議決権の過半数を持っている場合も適用外になるということです。

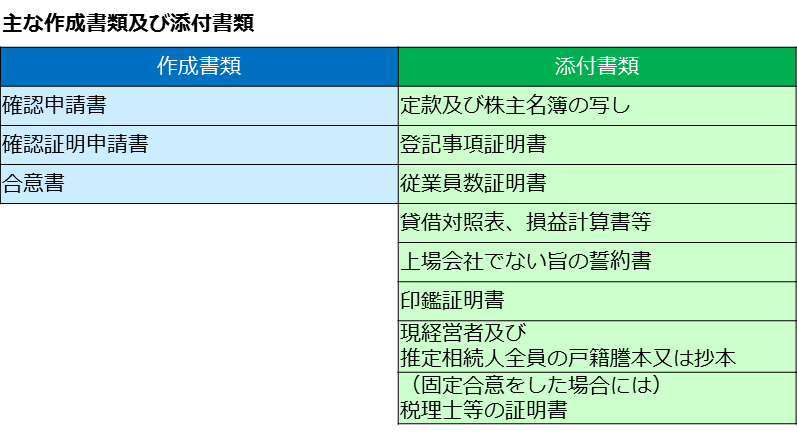

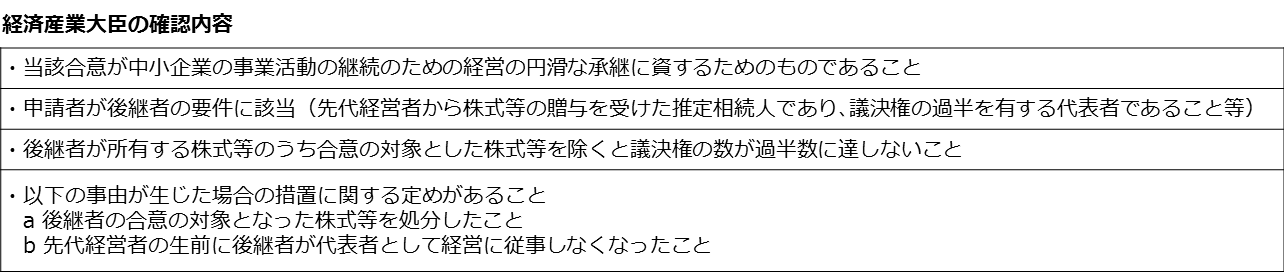

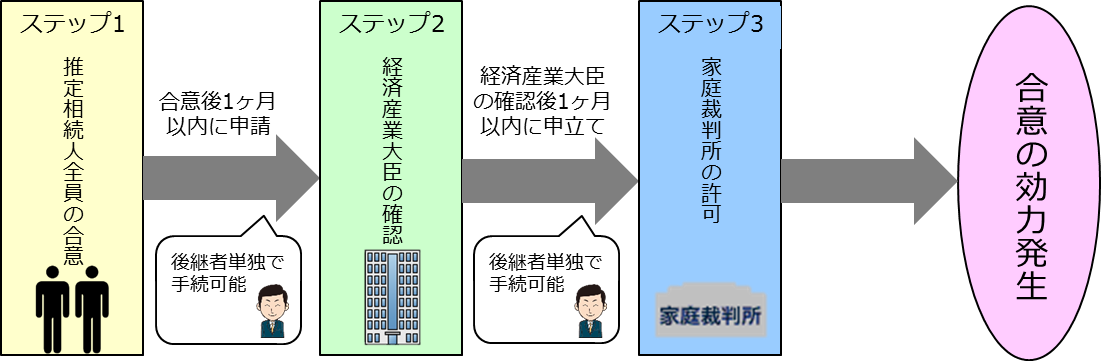

上記の要件を満たした上で、[1]推定相続人全員の合意を得て、[2]経済産業大臣の確認、及び、[3]家庭裁判所の許可を受けることが必要となります。

各手続について、詳しく見てみましょう。なお、各手続は後継者が単独で行うことができます。

[1]推定相続人全員の合意

現経営者の推定相続人全員(後継者が相続人の場合は後継者を含む)で合意をし、合意書を作成することが必要です。

現経営者の推定相続人全員(後継者が相続人の場合は後継者を含む)は、遺留分を有する者に限られます。

[2]経済産業大臣の確認

後継者は、上記[1]推定相続人全員の合意をした日から1ヶ月以内に、「遺留分に関する民法の特例に係る確認申請書」に必要書類を添付して経済産業大臣に申請します。

申請書の提出先は、経済産業省中小企業庁財務課、又は全国9ヶ所にある経済産業局に提出します。

[3]家庭裁判所の許可

経済産業大臣の「確認書」の交付を受けた後継者は、家庭裁判所に「申立書」に必要書類を添付して申立てをして、家庭裁判所の「許可」を受けます。

なお、経済産業大臣の確認を受けた日から1ヶ月以内に申立てを行わなければなりません。

3.他にも方法はあるのでは!?~遺留分の生前放棄~

遺留分の生前放棄とは

遺留分の生前放棄とは、遺留分を有する相続人が、被相続人の生前に自分の遺留分を放棄することです。

遺留分の生前放棄は、家庭裁判所の許可を得る必要があります。

経営者にとって、遺留分の減殺請求があると、経営承継する相続人が自社株式についての経営権を確保できなくなるおそれがあるため、被相続人の生前に経営承継相続人以外の相続人に対して、被相続人が遺留分の生前放棄を要請することがあります。

遺留分の生前放棄を利用した場合、確実な事業承継は実現できるか?

●一定の条件が必要

民法の原則は、法定相続分による法定相続です。遺留分の放棄を行うかどうかは個人の自由意思ですが、相続人が被相続人の健在であるうちに遺留分の放棄をしたいといっても、無制限に生前の遺留分放棄を認めると被相続人からの強要で放棄させられることもあり得ます。

そこで、遺留分の生前放棄の許可審判を行うことによって乱用を防止することとしています。遺留分の生前放棄が認められるには、次のような条件があります。

つまり、遺留分放棄をする際には原則として、遺留分放棄をする相続人に相当な額の生前贈与をしているなど、それなりの理由が必要です。

●結構多い遺留分放棄

このようにして遺留分の放棄の手続をされる方は結構多く、2014年度の裁判所の司法統計によると、既済件数が1,193件、認容件数が、1,135件となっており、認容率は、約95%となっています。

●遺留分放棄は取り消せる

ここが、確実な事業承継を実現できるかどうかの答えです。

遺留分を放棄した相続人は、その気持ちが変わって遺留分の放棄を取り消したい場合には、取消しの申立権はありません。

しかし、事情を訴えることは可能で、事情を訴えると家庭裁判所は職権によって許可審判を取り消すことができます。

なぜかというと、本来法定相続分による法定相続が原則であり、その原則に回帰することを認めるのは本来あるべき姿であると考えられているためです。

被相続人の生前にせっかく相続人がいったん遺留分の放棄を行ったのに、これを取り消したからといって、被相続人が取り消されたことに対する不服申立てをすることは許されません。

遺留分放棄の取消しについて、被相続人の相続開始後は可能です。

つまり、先代経営者が経営承継相続人に会社を安心して経営していけるよう、後継者となる相続人に生前に財産を贈与して、納得の上で相続人が遺留分の放棄の手続をしていても、先代経営者の相続発生後に遺留分放棄の取消しをされてしまえば、何の効果もなかったということも起こり得るわけです。

まとめ

遺留分に関する民法の特例は、平成21年3月1日から開始された制度です。

2014年2月末時点で、利用件数は69件(すべて除外合意)となっていて、あまり利用されていないのが現状です。

民法特例の確認を受けた中小企業は、20人超が7割を超えており、主に中規模企業が利用していると考えられます。

あまり利用されていない背景として、経済産業大臣への確認申請時の書類の多さ、経済産業大臣の確認と家庭裁判所の許可の両方が必要といった、手続きの煩雑さが考えられます。

また、後継者が相続人とは限らないという状況も、この制度があまり利用されていない背景にあるとの見方から、今回の改正が行われました。

いずれにしても、経営者にとって、事業承継は大きな悩みです。

その解決策の一つとして、「遺留分に関する民法の特例」とその内容を押さえておくことは重要なことです。