養子と一口言っても、2種類あります。戸籍上も実の子供として親子関係となる養子、もう1つは実の親との親子関係を維持したまま、別のところで平行して親子関係を作れる養子の仕組みです。相続といえば、複雑な手続きが必要なことが多いのですが、その中でも養子縁組については特に、シンプルな手続きと即効性が期待されます。前半は養子縁組の全体像について、後半は相続対策のための養子縁組の活用について見ていきます。

☆☆参考☆☆相続人と相続割合等に関する記事はこちら

◆相続人とは?知っておかないと相続が「争族」に!?

1 養子縁組の全体像

(1) 今さらだけど、養子縁組ってなに?

血の繋がっていない親子でない間柄に、法律上、実の親子と同じ関係を成立させる行為をいいます。養子は嫡出子※となります。

※嫡出子…法律上の婚姻関係にある男女の間に生まれた子どものことをいいます。

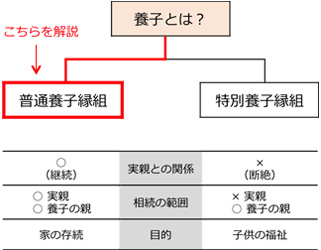

養子縁組には、「普通養子縁組」と「特別養子縁組」があります。それぞれ目的や要件が異なります。

普通養子縁組とは

養子が実親との親子関係を存続したまま、養親との親子関係をつくるという二重の親子関係となる縁組のことをいいます。

二重の親子関係となるため、養子は、実親、養親両方の相続人になります。

普通養子縁組の目的は、養親の老後の扶養や遺産相続の後継者確保等、「家」存続のためです。

特別養子縁組とは

養子が戸籍上も実親との親子関係を断ち切り、養親が養子を実子と同じ扱いにする縁組のことをいいます。

実親とは戸籍上も親子関係が断ち切られますので、養子は養親の相続人にはなりますが、実親の相続人にはなりません。

特別養子縁組の目的は、子どもの福祉、利益を図るためです。

今回の記事では、「家」存続が目的である「普通養子縁組」(以下、養子縁組)に絞って、ポイントをお伝えします。

【2020年4月1日 特別養子縁組に関する規定の改正】

特別養子に関する規定について、以下の改正が行われました。

(1)養子候補者の上限年齢の引き上げ

民法に規定されている養子候補者の上限年齢が引き上げられました。

これまでは、原則として6歳未満、例外として6歳に達する前から養親候補者が引き続き養育していた場合8歳未満とされていました。

改正後は、以下のとおりとされています。

原則:15歳

例外:15歳に達する前から養親候補者が引き続き養育していた場合、またはやむを得ない事由により15歳までに申立てが出来なかった場合15歳以上でも可能です。ただし、15歳に達している場合は養子候補者本人の同意が必要となります。また、18歳以上の者との養子縁組はできません。

(2)特別養子縁組の成立手続の見直し

家事事件手続法及び児童福祉法に規定されている特別養子縁組の成立手続についても改正が行われています。

(2) 誰でも養子になれるの?

養子縁組を結ぶ際には、年齢、独身か既婚か、血筋、配偶者の同意などの条件が必要になります。では具体的に見ていきましょう。

- 養親は成人に達していること。未成年者の場合は、結婚していること。

- 養親は養子よりも年上であること。

- 養親と血のつながりのある、尊属*、祖父母やおじ、おばを養子にはできません。

*尊属…親等の上で、基準となる人より先の世代の血族。具体的には、父母・祖父母等の直系尊属や、おじ・おば等の傍系尊属。

- 未成年者を養子にする場合は、夫婦2人とも養親になります。

- 既婚者が養子になったり、養子をとったりする場合は、配偶者の同意が必要です。

(3) 民法での養子と相続税法の養子。なにが違うの?

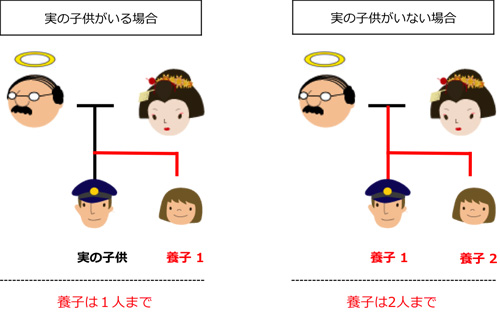

民法上と相続税法上で養子の取扱いが異なります。民法では、養子の人数に制限はありません。相続税法では、養子の人数の制限 課税を公平に行うという趣旨から、相続税法における法定相続人の養子の人数に次のような制限が加えられています。

- 被相続人に実子がいる場合には、被相続人の養子のうち1 人のみを法定相続人の数に含めます。

- 被相続人に実子がいない場合には、被相続人の養子の2 人までを法定相続人の数に含めます。

- 1及び2の場合でも、税の負担を不当に減少させる目的の養子と認められる場合には、法定相続人の数には含めません。

例えば、養子縁組をした時期に、既に被相続人が意識不明となっていて、当事者能力がない場合や、社会通念上の親子関係創設の意思が全くなく、節税効果のみを目的とした縁組の場合は、縁組の意思を欠くものとして無効になると考えられます。

法定相続人の数に算入する養子の数は、あくまでも税額計算上の取扱いです。

つまり、民法上の養子縁組そのものを制限したり、養子の嫡出子たる身分や相続権を剥奪するようなものでは決してありません。

相続税法上、実の子とみなされる人たちです。

- 特別養子縁組により養子となった者

- 被相続人の配偶者の実子で、その被相続人の養子となった者(いわゆる連れ子)

- 被相続人とその被相続人の配偶者との婚姻前に、その被相続人の配偶者の特別養子となった者で、その婚姻後にその被相続人の養子となった者

- 実子若しくは養子又はその直系卑属※が相続開始以前に死亡し、又は相続権を失ったため代襲相続人となったその者の直系卑属 ※直系卑属…直系とは縦のつながりをいいます。卑属とは、親族関係において後の世代にある血族のことです。つまり、直系卑属とは、子や孫などをいいます。

制限が加えられるというと厳しい規定のように聞こえますが、以下の3つの計算を行う場合のみ、法定相続人の「数」についての規定が適用されます。

- 遺産に係る基礎控除額

- 生命保険金・退職手当金等の非課税限度額

- 相続税の総額

法定相続人の「数」についての規定が適用されない制度もあります。次のとおりです。

- 未成年者控除

- 障害者控除

- 相続税額の2 割加算

- 登録免許税

- 不動産取得税

☆☆参考☆☆未成年者控除及び障害者控除についてはこちら

相続税において知っておきたい3つの税額控除

(4) -1 養子縁組を手続きする場合は?

原則として養子縁組当事者の本籍地の市区町村、又は当事者の居住地の市区町村へ、必要書類を提出します。養子縁組をした日から、養子は養親の子となり、実の親子と同じ関係が生じます。

必要書類

・養子縁組届

・本籍地以外の市区町村に届出る場合は、戸籍謄本

・養子が孫以外の未成年者である等一定の場合は、家庭裁判所が発行する、養子縁組許可審判書・養親と養子の*印鑑

* 養子縁組において使用する印鑑…認印でも手続はできますが、養子縁組という重要事項に使用するので、後日の紛争等の備えとして、できるだけ実印を使用した方が良いといえます。

(4) -2 養子縁組を解消する場合は?

養子縁組を解消する場合には、協議によります。協議による離縁は、協議離婚と同じく、特別な理由はいりません。協議が不調に終わった場合には、調停等の方法を採ることになります。 お互いに合意の後に、「養子離縁届」を、市区町村に提出して受理されれば、その時点で養子縁組は解消されます。養子の年齢によって協議をする人が異なります。

①養子が15歳以上の場合

養子が15歳以上であれば、未成年・成年に関わりなく、当事者間で協議離縁等により、親子関係を解消することができます。

②養子が15歳未満の場合

養子が15歳未満の場合、養子の離縁後にその法定代理人となるべき者(通常は 実親)が養親との間で協議します。また、養子縁組の際に必要だった家庭裁判所の許可について、離縁の際は不要です。

(5) 養子が名乗る姓

養子は、養親の氏を称します。嫁いだ娘の子(外孫)と養子縁組した場合、孫の氏を養親の氏に改姓しなくてはなりません。 ただし、婚姻により氏を改めた者については、婚姻の際に定めた氏を称すべき間は、養親の姓を名乗らなくてよいとされています。 夫婦関係は、養親子関係よりも、法律上も社会生活上もより強い関係を持っているので、「養親子同氏」より「夫婦同氏」の方が優先されるためです。

(6) 転養子

養子が離縁しないで、更に養子となることを、転養子といいます。 民法には転縁組に関する規定はありませんが、禁止する規定もないので、することが出来ると解されています。転縁組(第二縁組)が普通養子縁組の場合、その成立後も原縁組(第一縁組)が存続し、二つの縁組が併存することになります。転養子になる例として、養子が結婚し、配偶者の両親との間においても養子縁 組をするなどが挙げられます。

(7) 未成年者との養子縁組

未成年者の定義 未成年とは、満20歳に達しない者と民法で規定されています。しかし、未成年の時に婚姻した場合、成年として取扱われます。

未成年者を養子にするには 原則、家庭裁判所の許可が必要です。さらに養子が15歳未満の場合には、法定代理人(通常は実親)の承諾が必要です。ただし、自己及び配偶者の直系卑属(未成年)と養子縁組をする場合には、家庭裁判所の許可は不要です。 なぜかというと、家庭裁判所の許可の規定は、子の利益にならない養子縁組を禁止し、国が養子の利益になるよう積極的に監督する趣旨で設けられています。

自分及び配偶者の子や孫の場合は、たとえ未成年でも自分の子や孫の不利益になるような養子縁組は通常考えられず、子の福祉に反する恐れもないためです。

未成年者を養子にした場合の未成年者控除

未成年者控除は、成年(20歳)に達するまでの養育費の負担を考慮するため、一定の要件を満たす未成年者については、満20歳に達するまでの年数1年につき10万円を、相続税から控除出来る制度です。

未成年者と養子縁組すると、養子は法定相続人となりますので、相続が発生すると、相続税法上「未成年者控除」の適用を受けられることになります。(全ての養子について適用できます。)

未成年の養子と親権

養子縁組により、親権は養親に異動します。その養親が全員死亡した場合であっても、実親に親権は回復しません。したがって、親権者が不在になるということです。

もし、親権者が不在の養子に遺産分割協議が発生した場合、「未成年後見人」の選任を家庭裁判所に申し立てなければなりません。

未成年者に代わり遺産分割協議に参加する人

- 親権者あり・利益相反あり→特別代理人

- 親権者あり・利益相反なし→親権者

- 親権者なし・利益相反あり→未成年後見人(未成年後見監督人が選任されている場合は、未成年後見監督人)

- 親権者なし・利益相反なし→未成年後見人(未成年後見監督人が選任されている場合は、未成年後見監督人の同意を得て未成年後見人)

2. 相続対策における養子縁組について

ここまで主に養子縁組の制度について見てきました。ここからは、相続対策に おける養子縁組について見ていきましょう。

(1) 養子縁組の3大メリット

相続税対策における養子縁組のメリットは3つあります。

- 対策効果(基礎控除額の拡大・超過累進税率の緩和)の「即効性」

- 手続の「簡便性」

- 届出書が受理された時から発生するので、「届出の日」から効力が生じること

具体的な相続対策における養子縁組の活用方法を見てみましょう。

① 養子縁組による相続税の非課税枠を広げて、税金を減らす

相続税は遺産のすべてに課税されるのではなく、定められた額を超える価額に対して課税されます。この定められた額が「遺産に係る基礎控除」です。詳しくはこちらをお読みください。

これで損をしない!新・相続税の基礎控除を上手に活用する4つのヒント

「遺産に係る基礎控除」は、3,000 万円+(600 万円×法定相続人の数)で計算します。つまり、法定相続人が1人増えると、「遺産に係る基礎控除」が600 万円増えるということになり、相続税の課税価格が下がるということです。相続税の課税価格が下がることで、適用税率が変わり、相続税が軽減される可能性があります。

②養子縁組による生命保険の非課税枠を広げて、税金を減らす

貯蓄の推進と遺族の最低生活保障への配慮から、相続人が取得した生命保険金等のうち法定相続人1 人につき500万円までの金額が非課税になります。 生命保険金においても、養子縁組することで、法定相続人の数と非課税額が拡大し、結果として相続税の軽減に役立ちます。

③一世代飛ばしの養子縁組

一世代飛ばしの養子縁組とは、孫との養子縁組をいいます。例えば、父から子へ、子から孫へと財産が相続されればその都度課税されますが、子の代を飛ばして、孫に財産を相続させると、子の代に課させるはずの相続税の課税を1回飛ばすことができるので、相続税の軽減が図れます。

④家督相続の実現するための養子縁組

農家や地方の地主の方は、長男に家督相続させたいという考えが根強くあります。その場合、長男家族の全員と養子縁組することで法定相続人を増やし、長男家族の法定相続割合を増加させる等の工夫が可能です。

相続税法上では、養子の数には制限があると冒頭に書きましたが、民法上では養子は何人でも法定相続人になります。つまり、養子縁組をして、子供の数を増やすことで、一人あたりが最低限相続できると定められた財産を取得する権利、遺留分が発生することになるのです。

(2) 相続対策における養子縁組の注意点

相続対策に養子縁組を活用した場合、メリットだけでなく注意すべき点もあり ます。

①節税目的だけのむやみな養子縁組は避ける

節税効果を目的としたむやみな養子縁組は、本来相続人でない者も法律上相続人になり、相続権と遺留分の権利を持つため、「争族」の原因にもなりかねません。「争続」を避けるために、目的のはっきりした養子縁組(例:同居している子の妻との養子縁組で、身の回りの世話をかけた子の妻に一定の財産を相続出来る権利を確保する。)でない場合、「遺言書」等で相続する財産を具体的に指定しておく等、配慮が必要になります。

②相続順位の変動

養子縁組を行うと、養子は第1順位の子となります。実子がいない場合等、養子縁組で相続順位が変更になり、かえって相続税が高くなってしまうことがあります。

例えば、推定相続人は、兄弟3人で、そのうち特定の1 人に遺産を相続させたい場合、その者と養子縁組をすると、推定相続人は兄弟3 人から養子縁組をした1人になります。 すると、基礎控除額が、3人で計算するところが1人になり、減少することとなります。 このような場合、遺言で兄弟の1 人に財産を相続する旨、遺言しておけば兄弟姉妹には遺留分※がないため、兄弟のうち特定の1 人に遺産を相続させることができます。

予想外の遺言に救いの手あり。法的に財産を確保する遺留分(いりゅうぶん)とは?

*遺留分…相続財産の一定割合について、一定の相続人に確保するために設けられた制度を遺留分といいます。遺留分は、配偶者、子、直系尊属に認められています。

いかがだったでしょうか?

一口に養子といっても、大きく分けて2つの養子の仕組みがありました。今回は相続に関わる「普通」養子縁組についてのお話でしたが、法律によってその扱いが変わることは、度を過ぎた節税対策として利用されてしまうのを避ける目的があることはお分かり頂けたと思います。いづれにしましても、養子縁組の仕組みはとても簡易的で、即効性があります。1つの対策として使えるようにしておきたいですね。