.直系尊属から教育資金の贈与を受けた場合の贈与の特例とは、平成25年4月1日から令和3年(2021年)年3月31日までの間に、直系尊属(父母や祖父母など)から行われた教育資金の贈与について、受贈者一人あたり1,500万円まで贈与税が非課税となる制度です。ただし、学校等以外に支払われる教育に対する対価は500万円が上限となります。

この制度の適用を受けるためには、いくつかの要件があります。

平成27年度税制改正において、相続税の基礎控除が縮小されたことに伴い、注目されている制度の一つです。

☆☆参考☆☆教育資金の範囲や手続などの詳細はこちら

◆教育市場へ流れる相続マネー 利用者急増の贈与税対策のノウハウとは

1.特例の適用を受けるための流れ

特例の適用を受ける際の大まかな流れについて、まず金融機関で、非課税制度専用の口座を孫や子の名義で開きます。その上で、贈与する資金を入金します。そして、大学進学時など、教育費を払う必要が生じたときに口座から引き出して使います。使い道が教育費であることを証明する領収書などを金融機関に提出します。

① 教育資金口座の開設等

銀行、信託銀行、証券会社等にて、一定の契約に基づいた専用口座を受贈者(孫や子)名義で開設を行います。その口座の開設を行った金融機関等の営業所等を経由して、「教育資金非課税申告書」を信託や預入などをする日までに、受贈者の納税地の所轄税務署長に提出します。

金融機関等の一定の契約に基づいた専用口座には、次の3つがあります。

② 教育資金口座からの払出し及び教育資金の支払

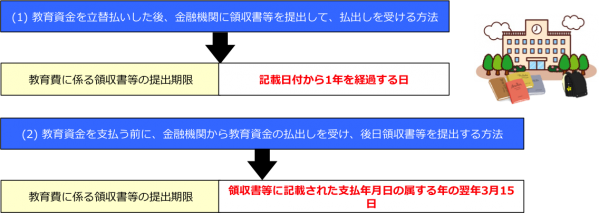

教育資金口座からの払出し方法は、2種類あります。

教育資金口座から払出し及び教育資金の支払を行った場合には、その支払に充てた金銭に係る領収書など、その支払の事実を証する書類等を、次の(1)又は(2)の矢印以降に記している提出期限までに教育資金口座の開設等をした金融機関等の営業所等に提出する必要があります。

※(2)の方法の場合、払出した年と異なる年に教育費に充当した金額は、贈与税の課税対象となります。

※(1)又は(2)の教育資金口座の払出方法の選択は、受贈者が教育資金口座の開設等の時に行われます。

平成29年6月1日より領収書等の提出方法が拡大

税制改正により、受贈者が金融機関等に提出する領収書等について、これまで書面による提出が必要とされていましたが、書面による提出に代えて、PDFファイル等の電磁的記録により提出することができるようになりました。

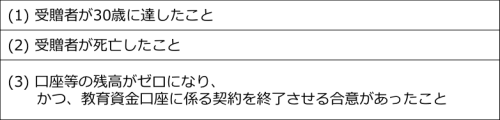

2.教育資金口座に係る契約の終了

終了条件の(1)又は(3)の事由に該当したことにより、教育資金口座に係る契約が終了した場合、非課税拠出額から教育資金支出額を控除して残額があるときは、その残額が受贈者の上記(1)又は(3)の事由に該当した日の属する年の贈与税の課税価格に算入されます。

(2)の事由に該当して教育資金口座に係る契約が終了した場合は、贈与税はかかりません。

したがって、(1)、(3)の場合その年の贈与税の課税価格の合計額が基礎控除額を超えるなどの場合、申告期限までに贈与税の申告を行う必要があります。

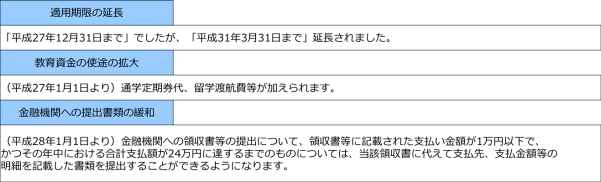

3.平成27年度税制改正大綱にて延長・拡充された内容

直系尊属から教育資金の贈与を受けた場合の贈与の特例は、平成27年度税制改正にて、一部内容が改正されました。改正された内容は、次のとおりです。

4.平成31年度税制改正にて講じられた措置

●非課税措置の期限延長

2019年度税制改正にて、適用期限が2年延長(2021年3月31日まで)されました。

●新たに4つの措置を創設

1.受贈者に所得制限

信託等をする日の属する年の前年の受贈者の合計所得金額が1,000万円を超える場合には、当該信託等により取得した信託受益権等については、本措置の適用を受けることができないこととされました。

※2019年4月1日以後に信託等により取得する信託受益権等に係る贈与税について適用します。

2.教育資金の範囲の除外

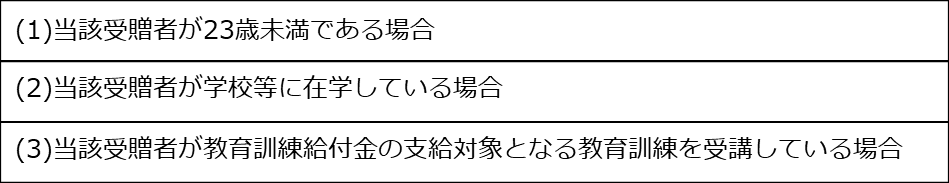

教育資金の範囲から、学校等以外の者に支払われる金銭で受贈者が23歳に達した日の翌日以後に支払われるもののうち、教育に関する役務提供の対価、スポーツ、文化芸術に関する活動等に係る指導の対価、これらの役提供又は指導に係る物品の購入費及び施設の利用帳は除外されます。ただし、教育訓練給付金の支給対象となる教育訓練を受講するための費用は除外されません。

※2019年7月1日以後に支払われる教育資金について適用します。

3.贈与者が死亡した場合

信託等をした日から教育資金管理契約の終了の日までの間に贈与者が死亡した場合(その死亡の日において次のいずれかに該当する場合を除きます。)において、受贈者が当該贈与者からその死亡前3年以内に信託等により取得した信託受益権等について本措置の適用を受けたことがあるときは、その死亡の日における管理残額を、当該受贈者が当該贈与者から相続又は遺贈により取得したものとみなします。

注:上記の「管理残額」とは、非課税拠出額から教育資金支出額を控除した残額のうち、贈与者からその死亡前3年以内に信託等により取得した信託受益権等の価額に対応する金額をいいます。

※2019年4月1日以後に贈与者が死亡した場合について適用します。ただし、同日前に信託等により取得した信託受益権等の価額は、上記「注」の信託受益権等の価額に含まれないものとします。

4.終了事由

教育資金管理契約の終了事由について、受贈者が30歳に達した場合においても、その達した日において上記③(2)又は(3)のいずれかに該当するときは教育資金管理契約は終了しないものとし、その達した日の翌日以後については、その年において上記③(2)若しくは(3)のいずれかに該当する期間がなかった場合におけるその年12月31日又は当該受贈者が40歳に達する日のいずれか早い日に教育資金管理契約が終了するものとします。

※2019年7月1日以後に受贈者が30歳に達する場合について適用します。

相続テラスの活用方法